TAUX HYPOTHÉCAIRES : UN RETOUR À LA STABILITÉ AVANT UNE TENDANCE BAISSIÈRE ?

Après une année mouvementée sur le marché des taux hypothécaires, résultante principale de la lutte contre l’inflation menée par les banques centrales, une certaine forme de stabilité se dessine en ce début d’année.

Une baisse sensible des taux hypothécaires a été observée en Suisse dès le mois de janvier, les taux actuels étants nettement inférieurs par rapport aux sommets atteints en 2022. De nombreux experts anticipent une tendance à la stabilité et même, une légère tendance baissière à moyen et long terme. L’inflation semble avoir atteint son apogée aux Etats-Unis. Elle devrait, selon les anticipations, commencer également à redescendre en Europe et en Suisse.

Les banques centrales pourront ainsi commencer à abaisser leurs taux directeurs, une fois convaincues que l’inflation sera maîtrisée et qu’une descente durable pourra être anticipée. Certes la BNS devrait, selon toute attente, augmenter son taux directeur à 1.5% lors de sa prochaine annonce prévue en mars 2023. Cette augmentation ayant déjà été anticipée par les marchés, elle n’aura que peu d’effet sur les taux Swap (taux de refinancement des banques) et par conséquent sur les coûts des financements hypothécaires.

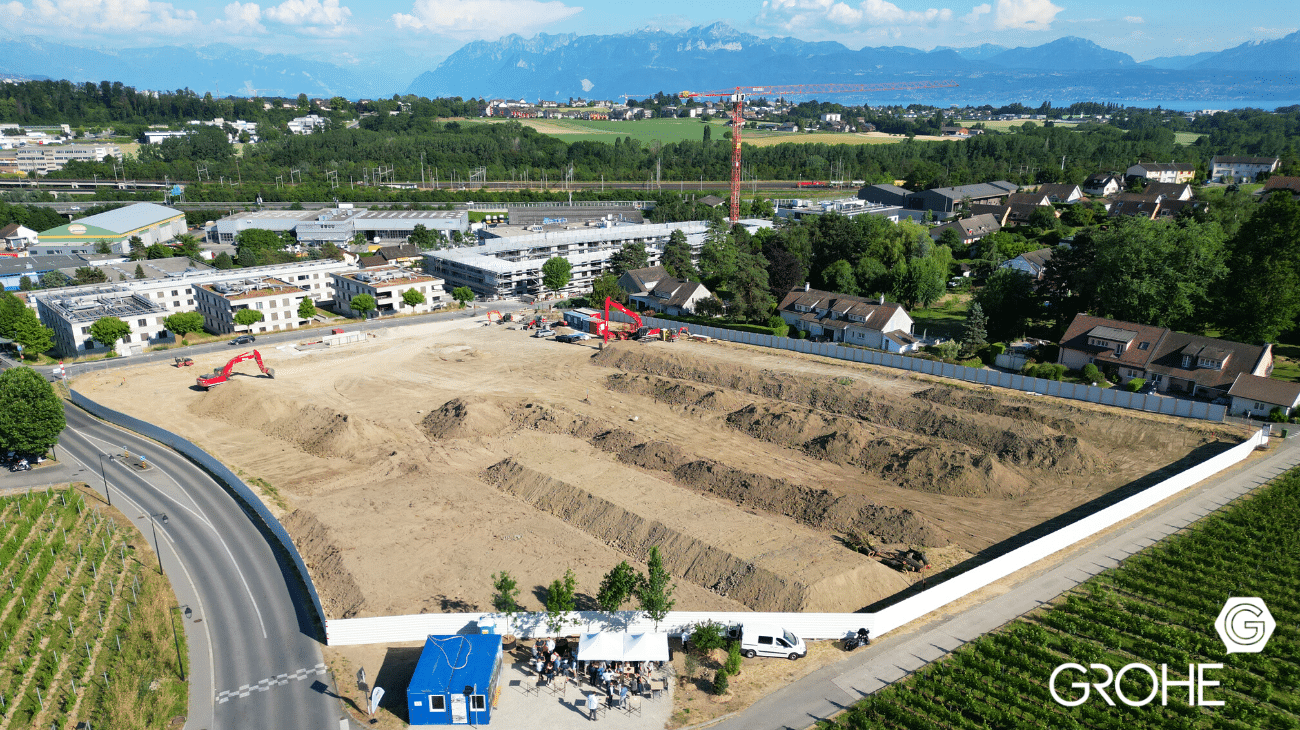

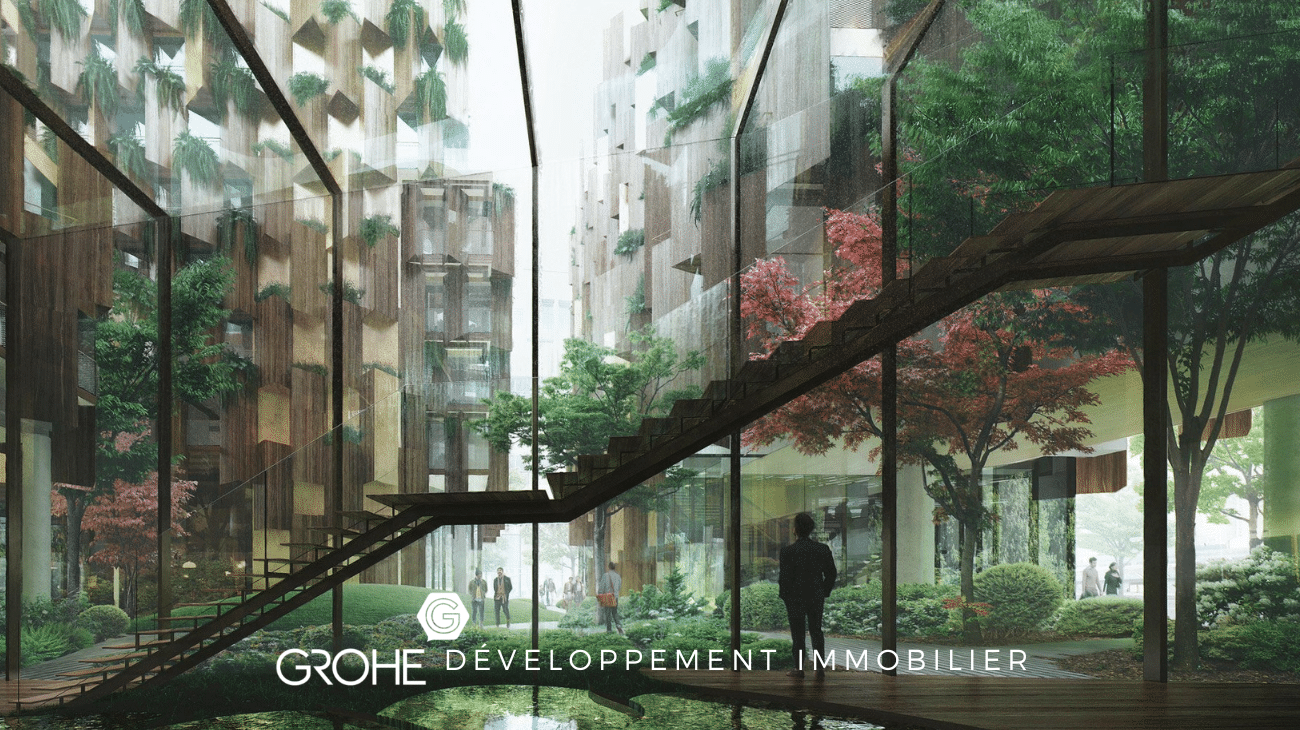

Le ralentissement de l’économie et le fléchissement de l’inflation sous-jacente (hors alimentation et énergie) pourraient conduire à une légère baisse des taux dès 2024. Par conséquent, les acheteurs peuvent désormais projeter, avec plus de précision, les coûts futurs de leurs achats « à terme ». De manière défensive, ils peuvent se baser sur les taux actuels pour simuler les coûts de leurs futurs emprunts hypothécaires et ainsi réduire leur incertitude (i.e. dans le cadre de notre projet : www.grandpre.ch l’UBS financerait actuellement un emprunt de 7 ans à 2.21% et un emprunt de 10 ans à 2.35%). Dans notre prochain article, nous analyserons, à la lumière des conditions actuelles du marché, les avantages financiers des propriétaires face aux locataires.

Mathieu Nidegger

Directeur